Код ошибки 02 в декларации по ндс

Ошибки по НДС – как найти и исправить в 1С 8.3

Рассмотрим как найти и исправить ошибки по НДС в 1С 8.3 для правильного ведения учета и формирования отчетности по НДС. Изучим как осуществить экспресс-проверку НДС в 1С 8.3, как избежать технические ошибки по НДС. Что делать с требованием о представлении пояснений в ФНС и как сверить НДС с контрагентами в 1С 8.3 пошагово.

Ошибки по НДС в 1С 8.3 можно разделить на два раздела:

Экспресс-проверка ведения учета НДС в 1С 8.3

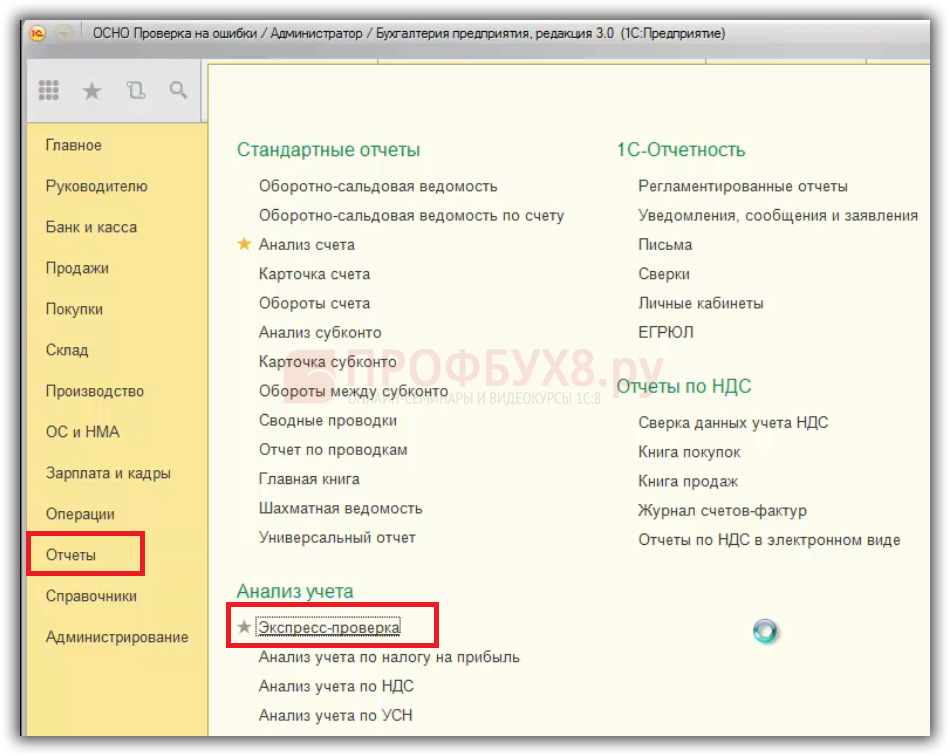

Ошибки по расчету НДС в 1С 8.3 поможет выявить Меню Отчеты – Экспресс-проверка ведения учета:

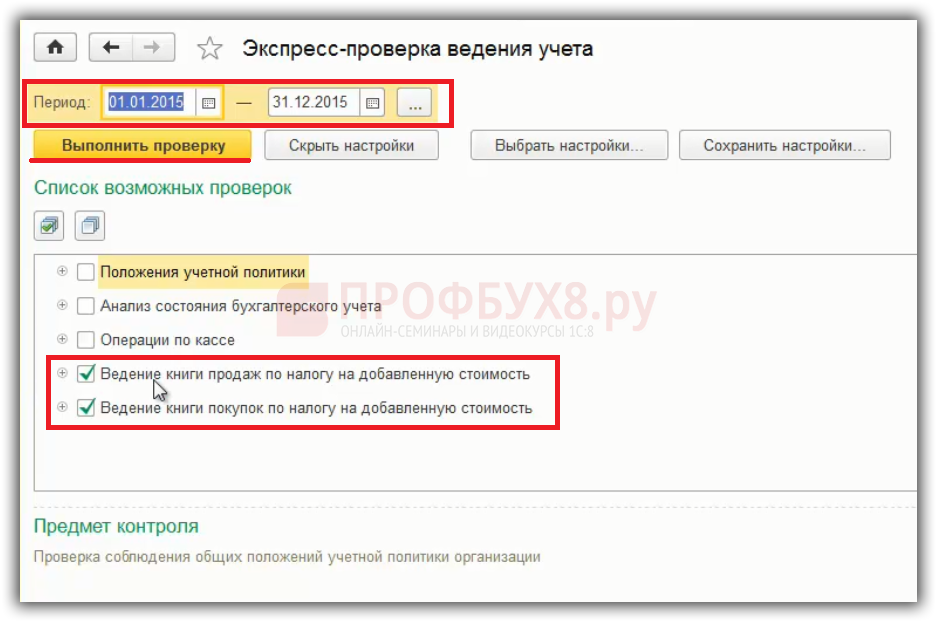

На примере рассмотрим Экспресс-проверку ведения учета по НДС за год, но также можно установить отчетный период – квартал. Необходимо установить флажки по ведению Книги продаж и Книги покупок по НДС. Выполнить проверку:

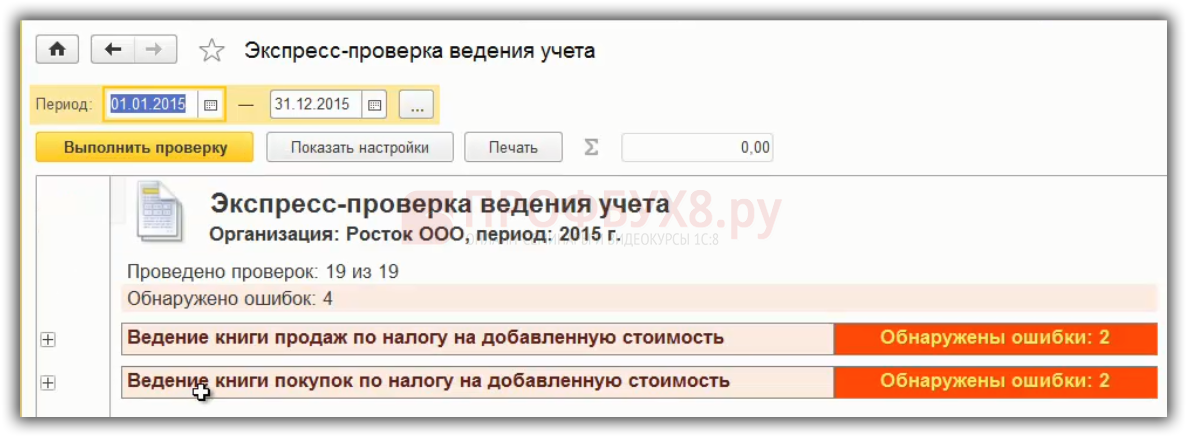

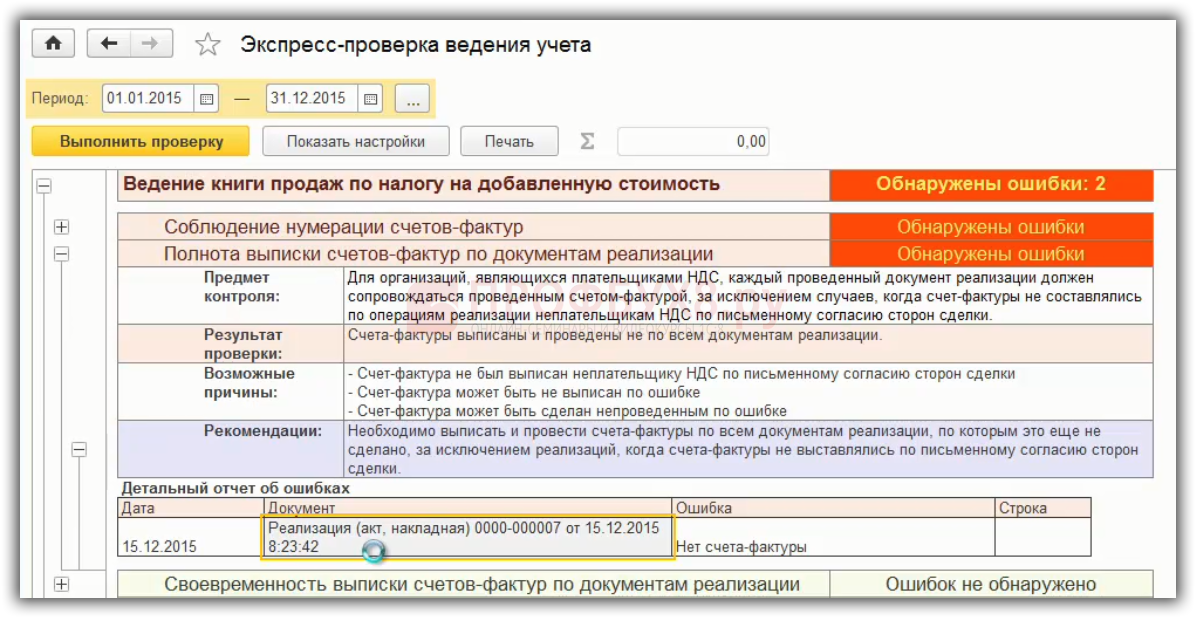

В 1С 8.3 выполняется проверка и выдаются данные. В нашем примере обнаружены ошибки:

Проведем анализ ошибок по учету НДС в 1С 8.3:

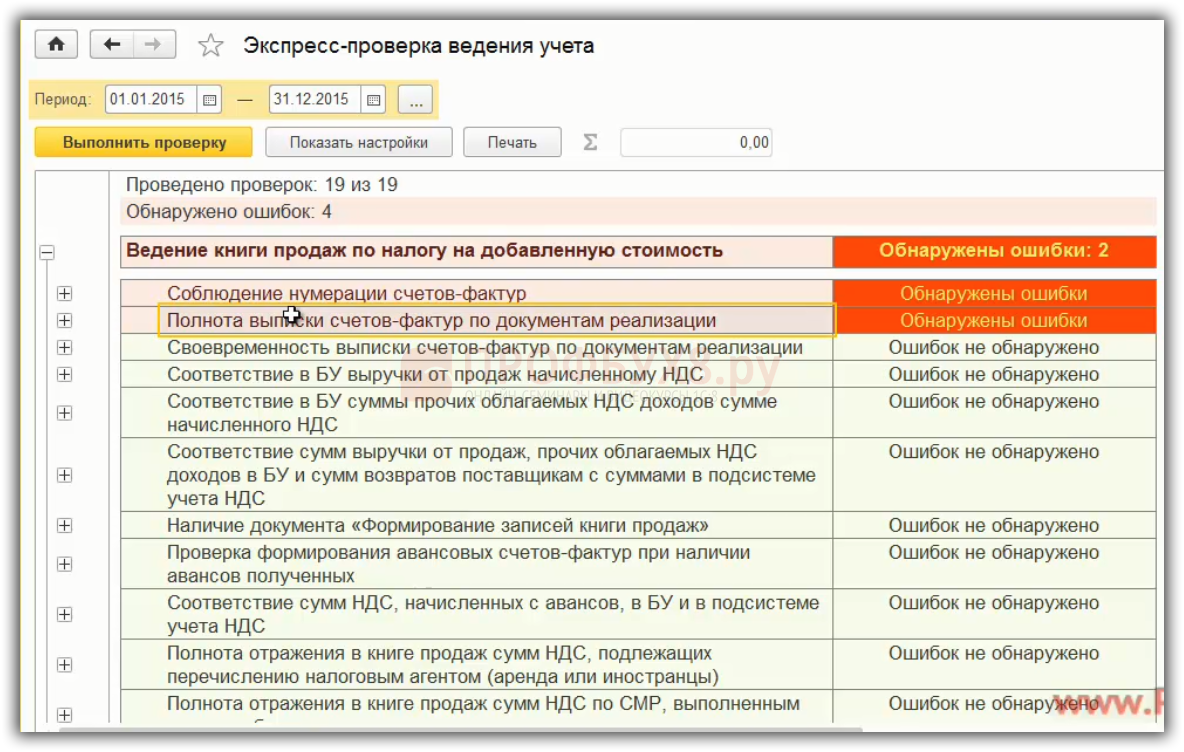

Ошибка «Полнота выписки счетов-фактур по документам реализации» означает, например, что не выписана накладная. Или выписка счет-фактуры осуществлена в другой программе, например 1С Торговля и склад и не занесена в 1С 8.3 Бухгалтерия 3.0:

Следовательно, сдав декларацию по НДС, контрагент организации – покупатель отразит счет-фактуру, которая отсутствует в книге продаж. Соответственно, не пойдут данные по декларации НДС. Необходимо внимательно относится к таким ошибкам по НДС в 1С 8.3.

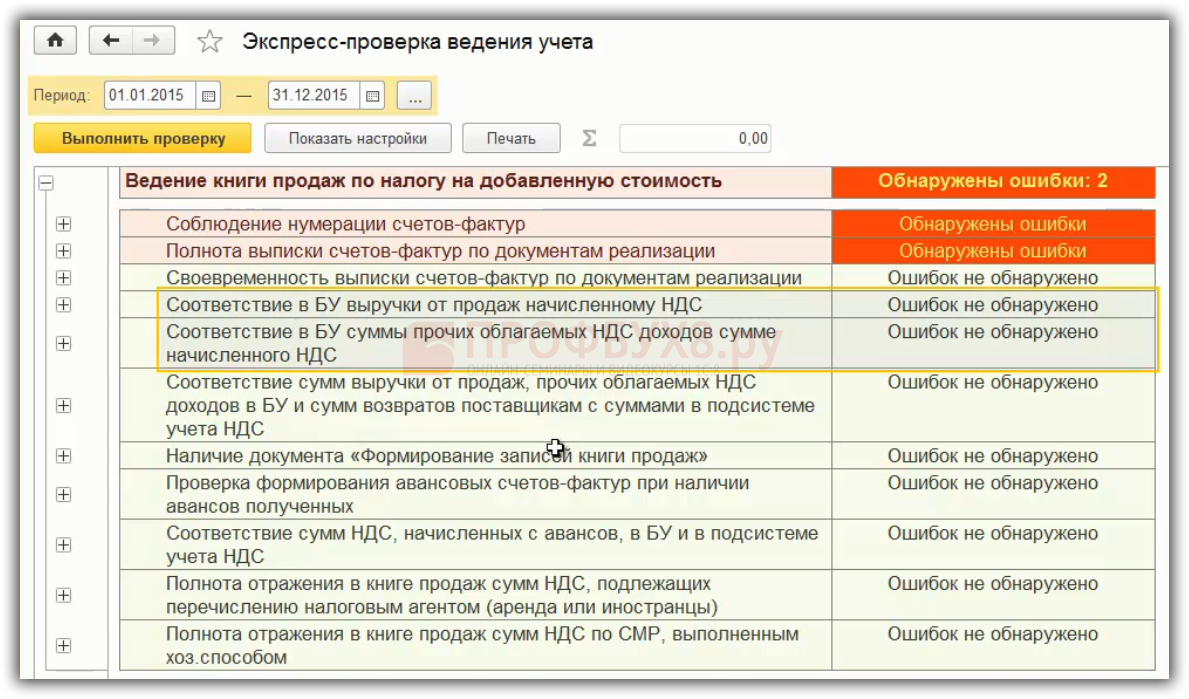

Особенно, необходимо посмотреть на пункты, связанные с расчетом НДС:

Штрафы не облагаются НДС, а 1С 8.3 может выйти ошибка. По экспресс-проверке нужно внимательно отслеживать какие операции отражаются. Какие-то ошибки могут быть в виде предупреждения.

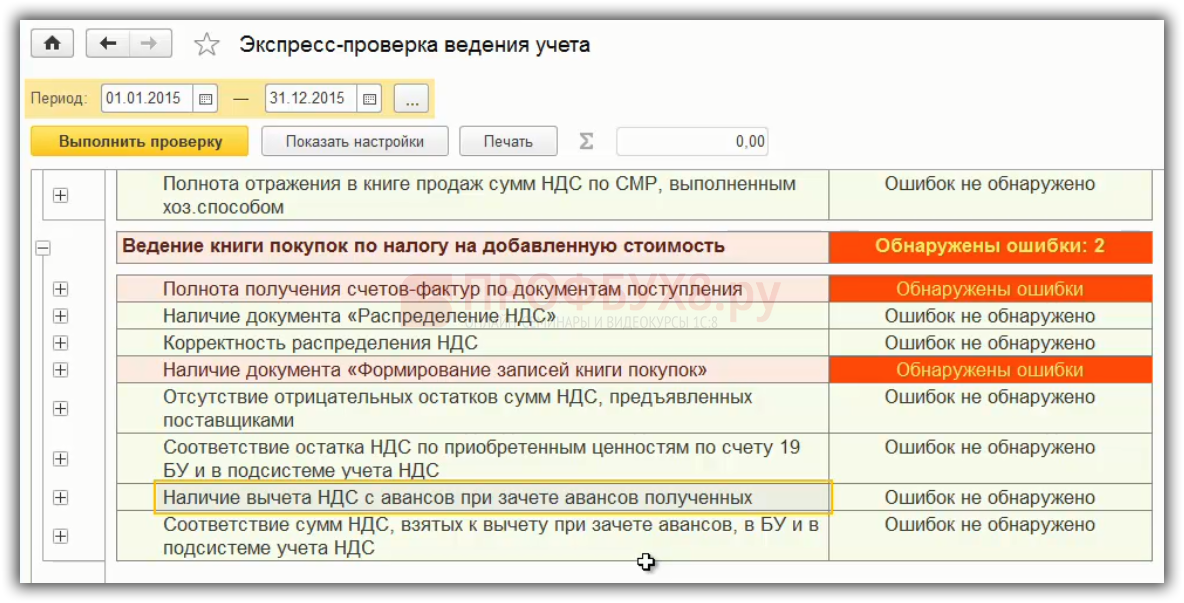

В книге покупок нужно смотреть на соответствие НДС на 19 счете к тому, что принято к вычету:

Формирование записей книги покупок и записей книги продаж на конец года в 1С 8.3

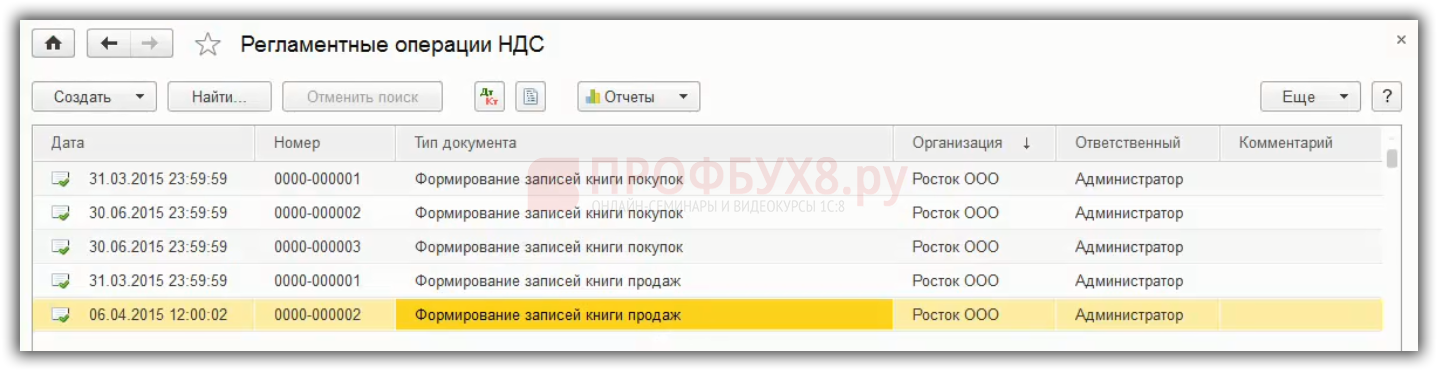

В 1С 8.3 перед экспресс-проверкой учета НДС должно быть сформировано два регламентных документа – это формирование записей книги покупок и записей книги продаж на 31 декабря. Меню Операции – Регламентные операции НДС:

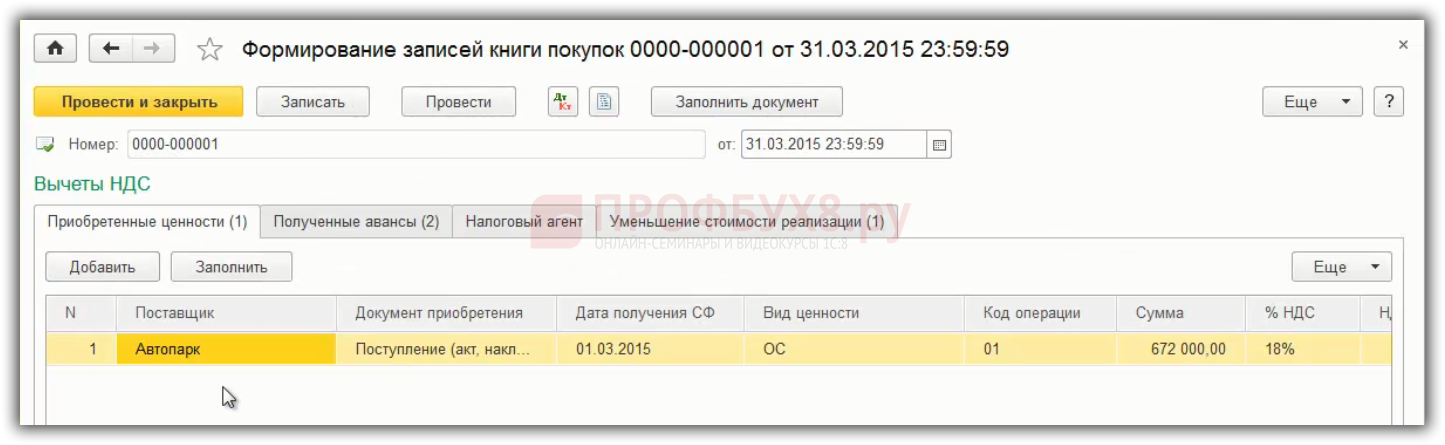

По книге покупок заполняются документы. Если вычеты по НДС переносятся на следующий год, так как в течение трех лет организация может это сделать, то из документа удаляется строка. Счет 19 отразится и в балансе, и в регистре по НДС:

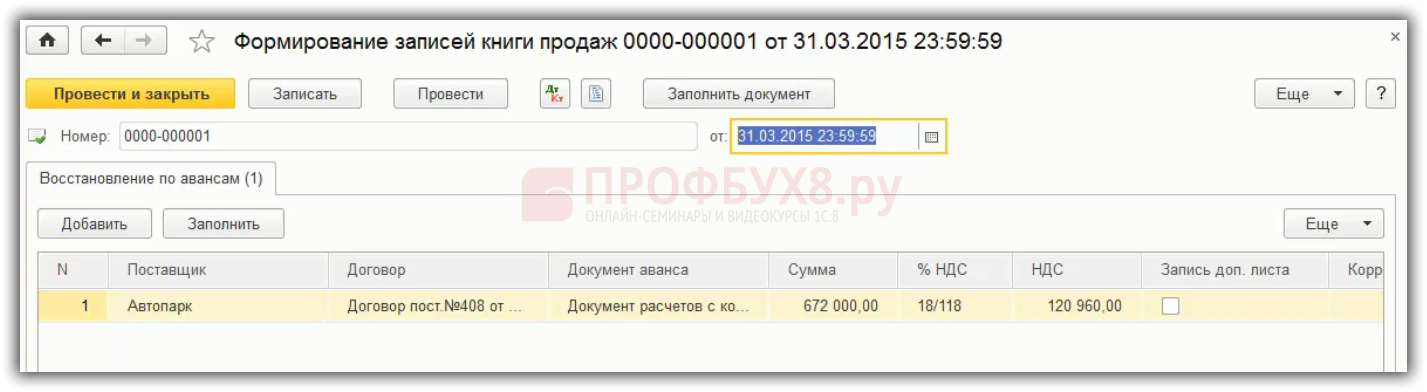

По книге продаж формируется единственная запись, связанная с восстановлением по авансам. Например, при перечислении аванса поставщику получена авансовая счет-фактура. По ней НДС принят к вычету. Далее, когда поставщик поставляет товары, работы, услуги необходимо восстановить НДС по ранее принятому к вычету с аванса. Восстановление НДС в 1С 8.3 автоматически осуществляется с помощью документа формирования записи книги продаж:

Экспресс проверка выявляет не все ошибки по учету НДС. На курсе по работе в 1С:Бухгалтерия 8 ред. 3.0 мы рассказываем про тройную проверку НДС, разбираем соответствие книг покупок и продаж и оборотам по счетам и много другое.

Технические ошибки по НДС в 1С 8.3

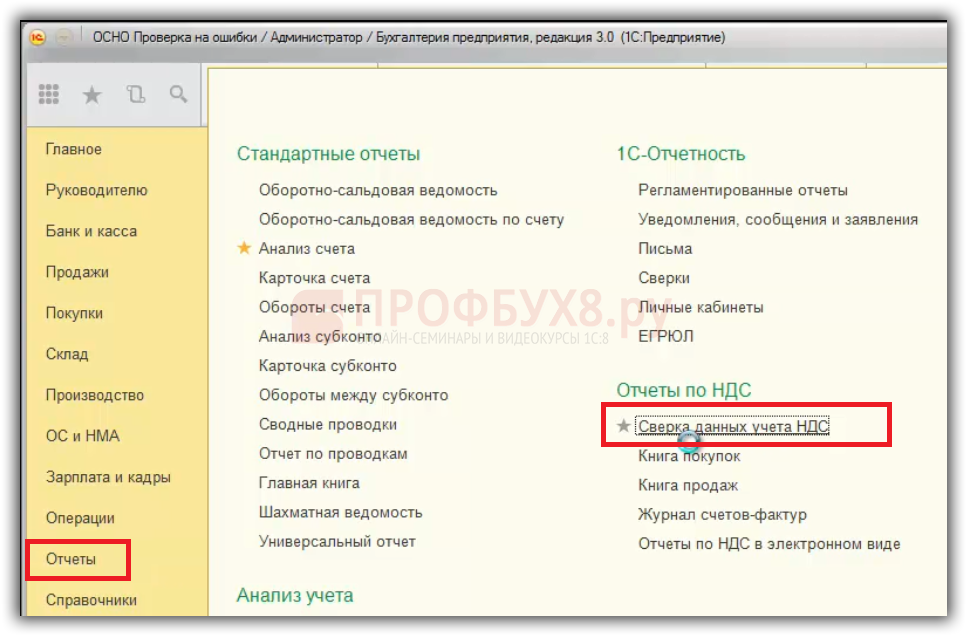

Технические ошибки при заполнении декларации по НДС поможет выявить раздел Отчеты – Сверка данных учета НДС. С 2015 года декларация по НДС расширенная. В ФНС осуществляется проверка каждого счета-фактуры из книги покупок путем поиска пары из книги продаж продавца. С 2016 года будут приходить уведомления ФНС по представлению пояснений в связи с неточностью указанных данных в книгах покупок и продаж. Например, указан неверно номер счет-фактуры или дата. Чтобы такого не было перед сдачей отчетности по НДС необходимо свериться с контрагентом.

Как сверить НДС с контрагентами в 1С 8.3

Начать нужно с книги покупок, то есть со всеми поставщиками. Для этого в 1С 8.3 есть отчет Сверка данных учета НДС:

Как работать с отчетом «Сверка данных учета НДС» в 1С 8.3

Сервис 1С 8.3 позволяет оперативно сверить данные из книги покупок с данными из книги продаж организации – продавца.

Шаг 1. Настройка учетной записи почты email в 1С 8.3

В 1С 8.3 реализована возможность получения и отсылки сообщений через почту по email. Раздел Администрирование – Органайзер – Настройка системной учетной записи.

Как отправлять электронную почту email в 1С 8.3, какие необходимы для этого настройки на главных почтовых серверах: mail. ru, yandex. ru, gmail. com рассмотрено в статье «Отправка документов из 1С 8.3 на электронную почту».

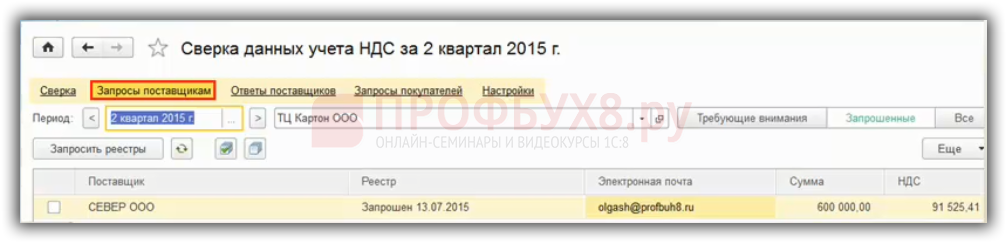

Шаг 2. Отправить запросы поставщикам для сверки данных по НДС

Отправить запросы поставщикам, с которыми необходима сверка. Раздел Отчеты – Сверка данных учета НДС – гиперссылка запросы поставщикам. Необходимо указать отчетный период, по которым нужно сформировать запросы, далее запросить реестры. Тем поставщикам, которые отмечены галочкой отправляются по email запросы:

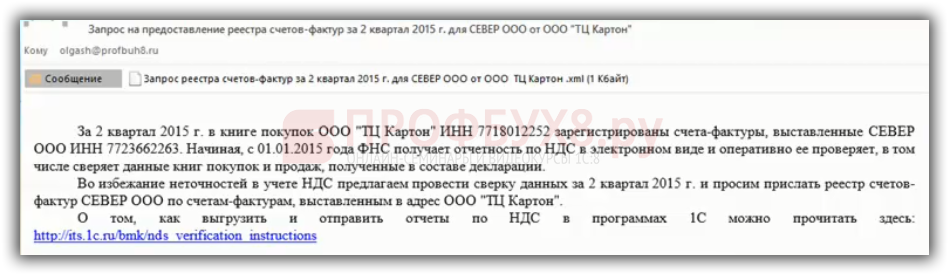

Данное сообщение придет на email поставщика:

Шаг 3. Показать поставщику как отправить Реестр счетов-фактур из 1С 8.3

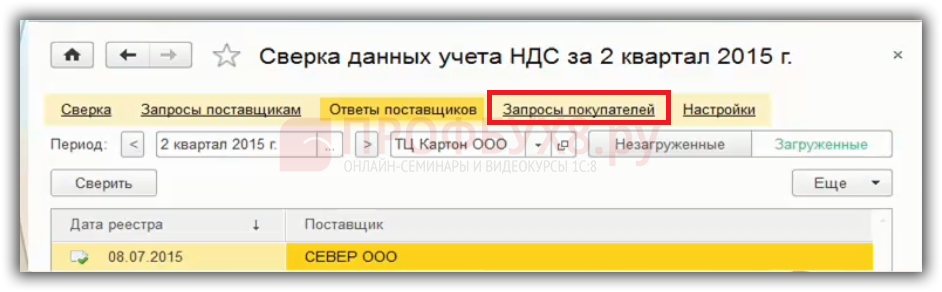

Продавец получит сообщение от покупателя, которое автоматически отражается на закладке Запросы покупателей. Чтобы отослать покупателю Реестр счетов-фактур, необходимо нажать на кнопку Ответить. После чего все данные по запросу, которые есть в базе 1С 8.3 поставщика, выгрузятся на email:

Шаг 4. Получить от поставщика Реестр счетов-фактур

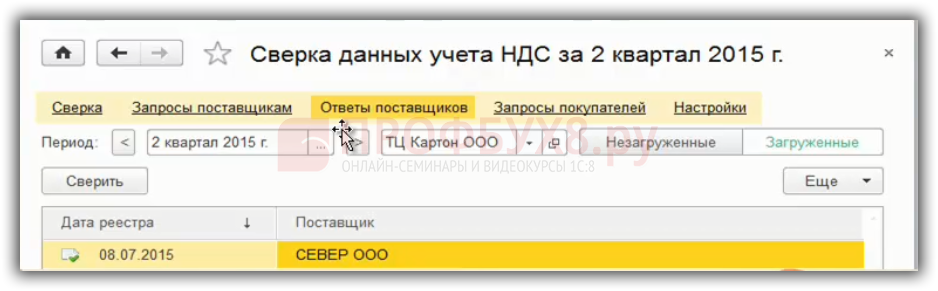

Ответ от поставщика будет получен и будет размещен в 1С 8.3 на закладке Ответы поставщиков:

Шаг 5. Сверка с реестром счетов-фактур поставщика в 1С 8.3

Чтобы сделать сверку с полученным реестром поставщика нужно на закладке Сверка использовать кнопку Сверить:

Из примера данные счетов – фактур № 38,39 совпадают. А по данным счетов – фактур № 40,400 выходит ошибка. По примеру № счет фактуры ошибочно указан в базе 1С 8.3, вместо №40 указан №400. Если данную ошибку вовремя не выявить и сдать отчетность по НДС, то придет требование из ФНС. В ответ ФНС организация должна отправить квитанцию в течение 6 дней, а далее в течение 5 дней установить причину ошибки.

Как исправить техническую ошибку после сдачи отчетности по НДС

Например, 15 сентября, в 3 квартале, организацией были учтены расходы по оказанным услугам. На данные услуги поставщик выставил счет-фактуру, на основании которой НДС был принят к вычету.

14 ноября, в 4 квартале, оказалось, что при вводе первичных документов и счета-фактуры в программу 1С 8.3 бухгалтер организации-покупателя допустил техническую ошибку при вводе данных счет – фактуры. При этом, счет-фактура поставщиком была оформлена верно. Впоследствии, данную ошибку бухгалтер выявил сам.

Что делать если пришло требование о представлении пояснений по декларации НДС

При получении письма из налоговой в виде электронного требования о представлении пояснений необходимо:

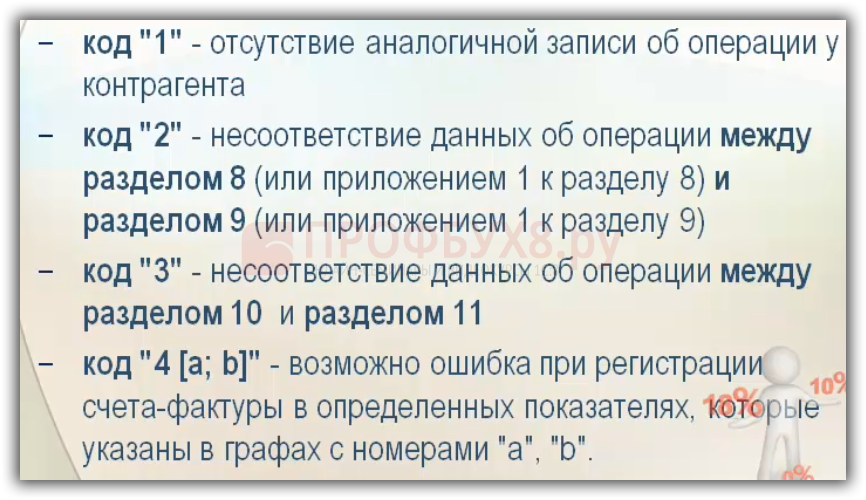

Применяются коды для обозначения ошибок по требованиям о представлении пояснений ФНС:

Как отвечать на требование ФНС о представлении пояснений

Форма требования о представлении пояснений и ответа на требование ФНС опубликованы в письме ФНС от 07.04.2015 № ЕД-4-15/5752.

В ответ на требование представления пояснений ФНС прикрепляются Приложения в виде таблиц, дублирующих форму разделов декларации по НДС с 8 по 12, в которых указаны неточности либо ошибки. Требования по другим разделам декларации НДС представляются в произвольном виде.

Как исправить ошибку в декларации по НДС

Рассмотрим, как исправить ошибки в суммовых показателях декларации по НДС, которые повлияли на расчет налога НДС.

Вне зависимости от того, кем они были обнаружены – ФНС при камеральной проверке или самостоятельно налогоплательщиком. Ошибка исправляется только путем представления уточненной декларации НДС в силу п. 1 ст. 81 НК РФ. Уточненные декларации по НДС представляются на основании данных Дополнительных листов к книге покупок и книге продаж.

Расшифровка кодов возможных ошибок в декларации по НДС: пояснения или уточненка

Пояснения к декларации по НДС инспекция требует в случаях, если в отчетности после камеральной проверки обнаружились данные, в которых необходимо разобраться дополнительно.

Программа налоговой службы автоматически формирует требования в случае, если будут обнаружены противоречия в декларациях продавца и покупателя. К требованию прикладываются таблицы из письма ФНС России от 16 июля 2013 № АС-4-2/12705, в которых отражаются неправильные сведения в каждой графе по коду возможной ошибки.

Код возможной ошибки 1

В отчетности вашего поставщика нет данных аналогичного счета-фактуры. Это может стать причиной снятия вычетов. Поскольку поставщик не отразил идентичный счет, то налог он не уплатил. В этом случае подавать корректировочную отчетность необязательно. Достаточно выйти на связь с поставщиком для уточнения. Он мог просто ошибиться в реквизитах, из-за чего программа не обнаружила документ. Если он забыл отчитаться по этой реализации, то ему следует подать уточненку. Если реальность сделки будет подтверждена документально, снятие вычетов будет неправомерным со стороны налогового органа.

Код 000000001 означает, что допущены ошибки в декларации или расчете требуют именно уточнений, а не пояснений.

Код возможной ошибки 2

Сведения внутри декларации противоречат друг другу. Например, в 3 разделе и в разделах 8 и 9. Это также значит, что инспекторы провели детальную сверку по контрольным соотношениям. Это можно сделать самостоятельно перед сдачей отчетности, что будет вполне целесообразным дабы избежать расхождений и проблем с налоговиками. Код ошибки 2 возможен, если организация ошибочно представила 2 раздел, предназначен для налоговых агентов, но при этом программа не обнаружила в 9 разделе операции под кодом 06. Это значит, что бухгалтер допустил ошибку.

Уточненная декларация в этом случае не подается, поскольку налог к уплате не занижен, но предоставляются пояснения.

Код возможной ошибки 3

Несоответствие в 10 и 11 разделах, предназначенных для заполнения посредниками сведениями из журнала счетов-фактур. Нестыковки возникают, если по реализации продукции от своего имени компания-посредник выставила счет-фактуру покупателю, а при проверке налоговой службой, программа обнаружила противоречия.

Однако, ошибки в журнале не могут влиять на базу для исчисления налога, поэтому компания может воспользоваться правом не представлять уточненную отчетность. Но, из-за таких ошибок, инспекторы иногда отказывают в вычетах для покупателя, поэтому пояснения с приложением таблицы с верными сведениями всё-таки предоставить нужно для того, чтобы инспектор внес это в свою базу.

Код возможной ошибки 4 [a, b]

Если вы не обнаружили ошибку, оправьте пояснения и приложите копию счета-фактуры. Ошибки в ИНН/КПП, номере или дате счета-фактуры также означают, что надобности уточняться нет. Заполните только таблицу из письма №АС-4-2/12705 верными данными для того, чтобы налоговики исправили неточности в своей базе.

Только заниженный налог означает, что в ответ на требования необходимо сдать исправленную декларацию, а перед этим доплатить НДС с пенями.

Что предпринять налогоплательщику?

Квитанции о приеме

Первым делом направьте в налоговую инспекцию электронную квитанцию, которая свидетельствует о том, что требование пояснить вы получили.

Проверка ошибок

В требовании будут указаны все коды возможных ошибок, по которым были найдены противоречия и нестыковки. Необходимо выяснить, по каким именно отраженным операциям инспекцией были обнаружены несоответствия. Важно сверить записи счетов-фактур с отображенными в отчетности. Обратите внимание на заполненные реквизиты, особенно по выявленным нестыковкам: дата, номер, показатели сумм, исчисление суммы НДС по правильной налоговой ставке и стоимость покупок или продаж.

Пояснения или утоненная декларация

Отправьте пояснения в случае, если обнаруженные ошибки ранее не изменили сумму НДС. Также предоставьте пояснения, если ошибок вами не выявлено и оснований для корректировки нет.

Возможный формат ответа в налоговую:

Если самостоятельная проверка показала, что вами была допущена ошибка (к примеру, техническая ошибка в цифре определенного кода):

После перепроверки сдайте ее налоговому инспектору по вашему местонахождению, отразив новые верные показатели расчета налога (если были обнаружены ошибки, занизившие сумму налога к уплате в госбюджет).

Изменения в расчетах налога

Устранение ошибок в расчетах суммы НДС в уточненной декларации происходит в сторону ее уменьшения или увеличения.

Если вы подали уточнения с целью снизить НДС к уплате, за такой отчетностью последует камеральная проверка или выездная, если такова давно не проводилась. Если проверка подтвердит факт уменьшения налога, то на лицевом счёте компании будет создана переплата: верните ее на свой расчётный счёт, или пустите во взаимозачёт по другим налогам. Также вам необходимо написать заявление на имя руководителя инспекции ФНС на возврат или взаимозачет.

Если вы подали уточнения на увеличение налога, а значит его доплату, сначала уплатите сумму недоплаты, а после сдавайте декларацию корректировки. Это поможет вам избежать штрафных санкций по факту неуплаты налога.

Налоговая инспекция может наложить пени на сумму неуплаты, которые нужно уплатить также перед представлением уточненки. Если сумма доплаты уже перечислилась, можете представить декларацию в этот день, однако обычно ее сдают на следующий рабочий день.

Частный сервитут устанавливается по соглашению сторон.

Частный сервитут устанавливается по соглашению сторон.

Как правильно приобрести участок в собственность и избежать проблем? Узнайте об этом, прочитав нашу статью.

В какой срок нужно уплатить земельный налог? Ответ вы найдете здесь.

Достоверность данных

К уточненке приложите сопроводительное письмо с показателем вида декларации – НДС, показателями отчётного и налогового периодов, по которым вы произвели перерасчёт, причинами уточнений, новыми значениями, исправленными строками в декларации, реквизитом платёжного документа, по которым была перечислена недостающая суммы по налогу и подписью руководителя, либо уполномоченного главного бухгалтера.

Камеральная проверка также требует и первичную отчетность, по которой выполнялись уточнения.

Пояснения, как и уточненную декларацию, нужно отправить течение пяти дней со дня получения требования. Если организация не отправит квитанцию, пояснения или уточнения в обусловленный срок, то на протяжении десяти рабочих дней после истечения отведенного срока налоговики заблокируют расчетные банковские счета.

Коды ошибок в декларации по НДС

Если при проверке декларации по НДС, переданной в ИФНС, выявляются какие-либо несоответствия (между данными этого документа, либо со сведениями из отчетности контрагента), программная система формирует и направляет в адрес предприятия требование о представлении соответствующих пояснений. Для облегчения поиска ошибки или определения причины несоответствия ФНС письмом № ЕД-4-15-23367 от 03.12.2018 утвердила перечень специальных шифров, указывающих на предполагаемый вид ошибочной записи, а также пояснила, в какие сроки и каким образом необходимо предъявить необходимые пояснения.

Коды ошибок в декларации по НДС

Список кодов содержит девять позиций, обозначающих возможную ошибку, расхождение или нестыковку данных:

код ошибки 1 в декларации по НДС фиксируют, если имеющаяся в декларации запись о проведенной хозяйственной операции не подтверждается декларацией партнера, либо допущенные при заполнении ошибки не позволили системе идентифицировать запись о СФ и сравнить ее с информацией в декларации контрагента. Т. е., кодом 1 фиксируют наличие разрыва между данными деклараций контрагентов. Причин несоответствия данных может быть несколько – контрагентом не представлена декларация в ИФНС за этот же период, имеет нулевые показатели;

код ошибки 2 в декларации по НДС указывается программой, если выявлены несоответствия сведений об операциях между разделами № 8 и № 9 (по книгам покупок и продаж), т. е. речь идет о расхождениях в отчете внутри компании. Если НДС, к примеру, при возмещении НДС по ранее рассчитанным авансовым СФ, сначала начисляется, а далее возмещается, то в книгах покупки и продаж регистрируется один СФ, следовательно, и сумма операций не должна расходиться. При расхождениях этих сведений ИФНС формирует ошибку по коду 2;

код ошибки 3 в декларации по НДС указывается ИФНС при несоответствии сведений в разделах № 10 (по СФ выставленным) и № 11 (по СФ полученным), например, при фиксировании операций по посредническим сделкам;

ошибка 4 в декларации по НДС означает предположение о допущении неточности в определенной графе. Ее номер при этом обычно указывают в скобках. Например, ошибка 4 (19) в декларации по НДС будет свидетельствовать о возможной нестыковке в данных из книги покупок или же несоответствие содержится в декларации партнера, поскольку ведется встречная проверки между взаимодействующими сторонами сделки. Чтобы удостовериться в правильности данных декларанту следует сверить информацию из проведенных счетов-фактур, и, если он уверен в безошибочности сумму, связаться с контрагентом и уточнить у него, какие сведения задекларировал он;

код ошибки 5 в декларации по НДС говорит о том, что в разделах № 8-12 не означена дата СФ либо дата указана, но выходит за рамки отчетного периода представленной декларации;

код ошибки в декларации по НДС 6 означает, что декларант (по разд.  заявил вычет по НДС за рамками допустимых сроков в течение 3-х лет;

заявил вычет по НДС за рамками допустимых сроков в течение 3-х лет;

шифр 7 свидетельствует о том, что (по разд.  заявлено возмещение НДС по СФ, оформленному до даты госрегистрации;

заявлено возмещение НДС по СФ, оформленному до даты госрегистрации;

код ошибки 8 указывает на некорректное отражение кодов вида операций по разделам с 8-го по 12-й согласно пр. ФНС № ММВ-7-3/136 от 14.03.2016;

код ошибки в декларации по НДС 9 фиксирует допущение ошибки при аннулировании записей в 9-м разд. Декларации. К примеру, НДС, указанный в отрицательном значении, выше подлежащей аннулированию суммы налога в СФ. Этим же шифром отражают отсутствие записи по СФ, которую необходимо аннулировать.

Подобное требование компания получает в электронном виде.

Что предпринять, если получено требование с кодами ошибок в налоговой декларации НДС

По получении документа компания обязана:

Переслать в электронном варианте в ИФНС квитанцию о приеме требования в течение 6-ти дней со дня отправки документа ИФНС. Если в эти сроки квитанция не поступит инспектору, он имеет право в 10-тидневный срок по истечении указанных 6-ти дней для отправки квитанции заблокировать операции по счетам (п. 3 ст. 76 НК РФ);

Перепроверить записи, квалифицированные ИФНС как ошибочные или неточные, сверить информацию в декларации с данными СФ – суммовые значения, расчетные показатели сумм НДС, применение действующих ставок налога, даты и т. п. При принятии СФ к возмещению налога в несколько приемов, следует проверить правильность конечной суммы вычета по всем записям с учетом данных предшествующих деклараций. Представим пример возникновения ошибки с кодом 2 и варианта ее исправления:

Поставщик получил аванс от покупателя и начислил с его суммы НДС. Отгрузив продукцию, поставщик заявил вычет НДС. Эти операции сравнивает налоговая программа сопоставления данных. При наличии вычета, но неначисленном налоге программой будет сформирован код ошибки 2.

Получив требование ИФНС с кодом 2 поставщик должен проверить, имеется ли регистрация авансового СФ в книге продаж. Установив отсутствие записи, поставщик оформляет доплист к книге продаж (за период поступления предоплаты), уплачивает налог и пени, представляет уточненную декларацию.

Передать в ИФНС уточненную декларацию с исправленными сведениями, если выявлена ошибка, приводящая к занижению суммы НДС к уплате;

Подать в ИФНС пояснения со скорректированной информацией, если выявленные неточности не повлияли на размер налога. Но и в этом случае налоговики рекомендуют представить уточненный вариант декларации;

Если проверкой корректности данных декларантом ошибки не выявлены, то об этом необходимо известить ИФНС и представить пояснения.

В каком формате и в какие сроки нужно направить пояснения

Пояснения к декларации по НДС передаются в ИФНС исключительно по каналам ТКС в электронном формате, утвержденномприказом ФНС № ММВ-7-15/682 от 16.12.2016. Пояснения в бумажной версии не рассматриваются налоговиками и не считаются представленными.

Пояснения или «уточненка» должны быть переданы в ИФНС в течение 5-ти дней с момента получения требования (п. 3 ст. 88 НК РФ). К представляемым формам компания вправе приложить подтверждающие правдивость внесенных сведений документы.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

https://profbuh8.ru/2016/05/oshibki-po-nds-v-1s-8-3/

https://zakonguru. com/nalogi-2/nds/declaracia/kod-vozmozhnoj-oshibki. html

https://spmag. ru/articles/kody-oshibok-v-deklaracii-po-nds